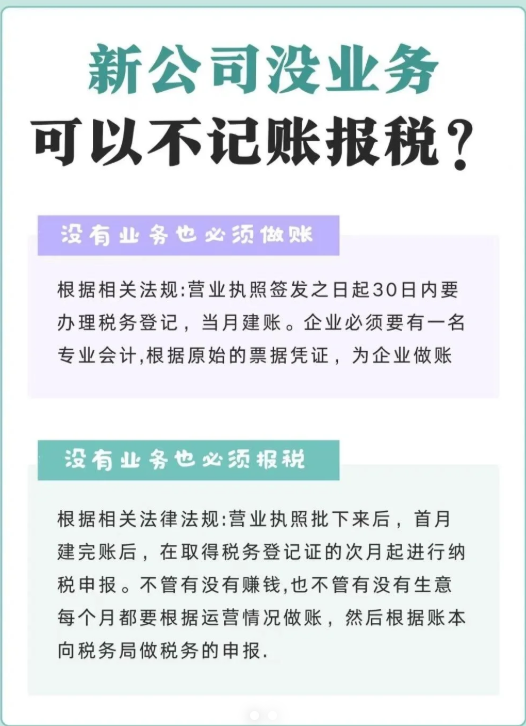

新公司没业务可以不记账报税?

新公司即使没有业务,也必须按时记账报税。这是法律强制要求,若忽视将面临严重风险。以下从法律依据、操作规范、风险后果三个维度展开说明:

一、法律明确规定:报税是法定义务,与业务是否发生无关

税务登记是前提根据《税收征收管理法》及《税务登记管理办法》,企业自领取营业执照之日起30 日内必须办理税务登记。税务登记后,无论是否开展业务,均需履行纳税申报义务。例如,某百货经营部因未在规定期限内办理零申报,被税务部门罚款 20 元。

零申报不等于不申报若公司没有收入或支出,需进行零申报,即在纳税申报表上如实填写 “0” 数据。《税收征收管理法实施细则》第三十二条明确规定:“纳税人在纳税期内没有应纳税款的,也应当按照规定办理纳税申报”。零申报需通过电子税务局或办税服务厅提交报表,否则视为未申报。

不报税的直接后果

罚款:未按时申报,税务机关可处2000 元以下罚款;情节严重的,罚款可达1 万元。

信用受损:逾期申报会影响企业纳税信用等级,导致后续贷款、招投标受限。

被列为非正常户:连续 3 个月未申报,税务机关将认定企业为 “非正常户”,法定代表人及股东的信用记录会被关联影响,如无法注册新公司、限制高消费等。

二、操作规范:零申报需合规执行,避免触发税务风险

申报内容与期限

税种覆盖:需申报的税种包括增值税、企业所得税、个人所得税、印花税等。例如,即使没有收入,若有员工工资(超过 5000 元)或签订合同(如租赁合同),仍需申报个税或印花税。

申报周期:增值税通常按月或按季申报,企业所得税按季预缴、年度汇算清缴,具体以税务机关核定为准。

长期零申报的注意事项

避免异常状态:连续 3 个月或累计 6 个月零申报会被税务机关列为重点监控对象,可能要求提供银行流水、费用发票等资料说明情况。

合规保存凭证:需保留银行对账单、费用单据等资料,以备税务检查。例如,若长期零申报但有租金、水电费支出,需提供相应发票作为佐证。

工商年报同步处理每年 6 月 30 日前需提交工商年报,即使零申报也需如实填写资产负债表、利润表等数据。未按时年报的企业将被列入 “经营异常名录”,满 3 年未处理则进入 “严重违法失信企业名单”。

三、风险后果:忽视记账报税可能导致企业 “猝死”

税务稽查与补税罚款长期零申报可能引发税务稽查。若发现企业实际有经营活动却隐瞒收入(如私户收款),将被追缴税款、加收滞纳金(每日万分之五),并处0.5 倍至 5 倍罚款;情节严重的,可能追究刑事责任。

影响后续经营与注销

发票受限:长期零申报且持有发票的企业,税务机关可能降版降量,甚至暂停发票领用资格。

注销受阻:注销公司时需提供近 3 年的记账凭证和税务申报表,若未记账报税,需补账补税后才能完成注销,成本可能高达数万元。

信用体系的连锁反应企业税务失信记录会同步至工商、银行等部门。例如,法定代表人在申请贷款时,银行会拒绝向税务信用等级低的企业发放贷款;参与政府采购项目时,税务异常将导致投标资格被取消。

四、成本效益分析:合规记账报税是企业最低成本的 “安全投资”

专业代理记账的费用小规模纳税人的代理记账费用通常为200-300 元 / 月,一般纳税人约500-800 元 / 月。相比之下,因税务问题产生的罚款、信用修复成本可能高达数万元,合规成本仅为风险成本的 1%-5%。

规避隐性风险的价值专业记账公司可帮助企业合理利用税收优惠政策(如小微企业所得税减免),同时避免因政策误解导致的多缴税或漏缴税。例如,某科技公司因未及时申报研发费用加计扣除,错失数十万元税收减免。

总结:合规是企业生存的 “生命线”

新公司没有业务≠无需记账报税。零申报是义务,不是选择。老板需树立 “合规优先” 的意识,通过专业代理或内部财务团队,确保税务登记、记账、申报全流程合法合规。这不仅是法律要求,更是企业长期健康发展的基石 —— 毕竟,被列入税务 “黑名单” 的企业,即便业务再好,也难以在市场立足。